Storia di un docente di economia del Bangladesh che, sconvolto dal vedere le condizione di miseria in cui vivono molti suoi connazionali, decide di tornare studente, analizza i meccanismi della miseria in un piccolo villaggio e scopre che la povertà si può combattere con un misero prestito di 27 dollari.

di Dario Paladini

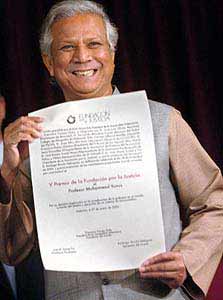

Muhammad Yunus non voleva diventare un banchiere. Prima di dar vita alla Grameen Bank era un brillante docente di economia all’Università di Chittagong, principale porto del Bangladesh. Nato in quella stessa città nel 1940 da un padre orafo e da una madre casalinga, era riuscito, grazie allo sforzo dei suoi genitori, a laurearsi, a studiare in America e a diventare uno dei docenti dell’Università di Chittagong più rispettati.

Una vita di successo, che però cambia nel 1974, quando il Bangladesh è investito da una terribile carestia che uccide milioni di poveri contadini. Anche Chittagong è invasa da migliaia di contadini che fuggono dalle campagne nella speranza di trovare in città qualcosa da mangiare. «Anche volendo – ha scritto Yunus nella sua autobiografia – era impossibile non vedere gli affamati. Erano ovunque, distesi a terra silenziosi e tranquilli. Non protestavano, non chiedevano, non condannavano noi che mangiavamo buon cibo nelle nostre case mentre essi giacevano quieti presso le nostre soglie».

Il brillante docente di economia entra in crisi di fronte a questo spettacolo di sofferenza e morte: «Provavo sempre una sorta di ebbrezza quando spiegavo ai miei studenti che le teorie economiche erano in grado di fornire risposte a problemi economici di ogni tipo. Ero rapito dalla bellezza e dall’eleganza di quelle teorie. Ora cominciavo ad avvertire un senso di vuoto. A cosa servivano tutte quelle belle teorie se la gente moriva di fame sotto i portici e lungo i marciapiedi?».

Nella vita di Yunus avviene una vera e propria svolta. Decide di impegnarsi a studiare l’economia di un villaggio di contadini. Vuole capire perché queste persone che lavorano tutto il giorno non riescono a guadagnare a sufficienza per sopravvivere. «Decisi quindi che sarei tornato a fare lo studente». La sua nuova aula fu Jobra, un villaggio non molto distante dall’Università, nel quale molte donne riuscivano a stento a guadagnarsi pochi centesimi al giorno fabbricando piccoli mobili in bambù.

Scoprì che queste donne erano costrette a comprare il bambù dallo stesso commerciante che poi avrebbe rivenduto i mobiletti. Il margine di guadagno era misero: pochi centesimi di dollaro. «Si trattava innegabilmente di una forma di schiavitù: il mercante le pagava solo poco più del prezzo del costo del materiale giusto per non farle morire di fame». Quello che mancava a queste donne era un piccolo capitale iniziale per poter comprare il bambù e poter poi così rivendere il prodotto non allo stesso commerciante che gli forniva la materia prima, ma direttamente sul mercato ricavando un margine di profitto maggiore.

Nel villaggio di Jobra c’erano 42 famiglie che vivevano in questa condizione. Sommando tutte le piccole cifre di cui avrebbero avuto bisogno queste famiglie, Yunus scoprì che il totale era di soli 27 dollari: «Non è possibile, esclamai. Quarantadue famiglie ridotte alla fame e tutto per una cifra di ventisette dollari!»

Le conclusioni che egli trasse dall’analisi furono la consapevolezza che la povertà non fosse dovuta all’ignoranza o alla pigrizia delle persone, bensì dalle carenze d’aiuto da parte delle strutture finanziare del paese. All’inizio Yunus si rivolse anche al tradizionale sistema bancario. Andava nelle banche ed esponeva il problema: è possibile prestare una piccola cifra alle famiglie povere perché possano avviare un’attività economica che produca loro reddito sufficiente per sopravvivere? Le risposte erano sempre le stesse: la banca concede prestiti se il cliente può offrire garanzie. Inoltre, la concessione di un prestito ha dei costi per la banca e nel caso di cifre di pochi dollari sarebbero state più le spese di istruzione della pratica del prestito stesso.

Fu così che Yunus decise di mettere la scienza economica al servizio della lotta alla povertà, inventando il microcredito. Nel 1976 Yunus fondò la Grameen Bank, prima banca al mondo ad effettuare prestiti ai più poveri tra i poveri, non basandosi sulla solvibilità, ma sulla fiducia.

«La mia esperienza in seno a Grameen», ha scritto nell’introduzione alla sua autobiografia, «mi ha infuso una fede incrollabile nella creatività umana, che mi ha portato a pensare che l’uomo non sia nato per patire le miserie della fame e dell’indigenza; se oggi soffre, e ha sofferto in passato, è perché noi distogliamo gli occhi dal problema. Ho maturato la certezza, solida e profonda, che, se davvero lo vogliamo, possiamo realizzare un mondo senza povertà. Questa mia convinzione non discende da un pio desiderio, ma dalle prove concrete che ho raccolto nell’esperienza di lavoro con la Banca Grameen».

BEREVE BIBLIOGRAFIA PER SAPERNE DI PIÙ

Marina Galati, Microcredito. Banca etica, capitale sociale e mezzogiorno, Editore L’Ancora del Mediterraneo 2006

Maria Nowak, Non si presta solo ai ricchi. La rivoluzione del microcredito, Einaudi 2005

AA.VV., Primo rapporto sul microcredito in Italia, Rubettino 2005

AA.VV., Per una economia alternativa. Volontariato, microcredito, microeconomie in rete nell’oggi, Emi 2005

Irene Gatti, Dateci credito: donne e microfinanza nel nord e nel sud del mondo, Emi 2004

Muhammad Yunus, Il banchiere dei poveri, Feltrinelli 2003

Federica Volpi, Il denaro della speranza: spirito, metodi e risultati della Grameen Bank, Emi 1998